Năm 2020, phát hành trái phiếu doanh nghiệp địa ốc có thể tăng 80-90%

Trong năm 2020, lượng phát hành trái phiếu doanh nghiệp bất động sản được dự báo sẽ bùng nổ với mức tăng lên đến 80-90%.

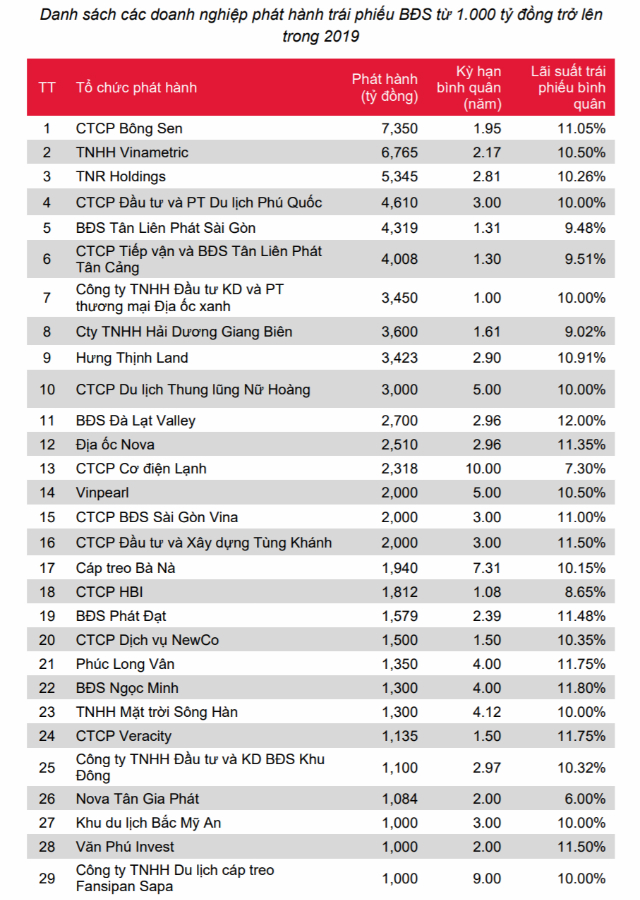

Số liệu từ Trung tâm Phân tích Công ty CP Chứng khoán SSI (SSI Research) cho thấy, trong năm 2019, tổng lượng phát hành trái phiếu doanh nghiệp bất động sản chiếm 38% tổng thị trường (đạt 106.500 tỷ đồng), chỉ đứng sau nhóm ngân hàng.

Số liệu từ Trung tâm Phân tích Công ty CP Chứng khoán SSI (SSI Research) cho thấy, trong năm 2019, tổng lượng phát hành trái phiếu doanh nghiệp bất động sản chiếm 38% tổng thị trường (đạt 106.500 tỷ đồng), chỉ đứng sau nhóm ngân hàng.

Năm 2020, phát hành trái phiếu doanh nghiệp địa ốc có thể tăng 80-90%

Theo SSI Rearch, dù sôi động nhưng thị trường trái phiếu doanh nghiệp bất động sản trong năm 2019 vẫn còn một số điểm đáng lưu tâm.

Tổng quan khu đô thị Thanh Hà TẠI ĐÂY

Vấn đề thứ nhất là các nhà đầu tư cá nhân ngày càng tham gia tích cực, tuy nhiên cơ chế bảo vệ nhóm nhà đầu tư này vẫn chưa hoàn chỉnh.

Vấn đề thứ hai là thị trường vốn nói chung và thị trường trái phiếu nói riêng được định hướng phát triển thành kênh huy động vốn trung dài hạn, dần thay thế kênh tín dụng nhưng các ngân hàng thương mại lại là tổ chức phát hành lớn nhất với khoảng 70% trái phiếu kỳ hạn ngắn lãi suất thấp.

Vấn đề thứ ba là một số doanh nghiệp chào bán riêng lẻ khi chia nhỏ các đợt phát hành nên không phải thực hiện các nghĩa vụ về công bố thông tin.

Đánh giá về thị trường trái phiếu của doanh nghiệp bất động sản trong năm 2020, ông Lê Nhị Năng, Vụ trưởng, Trưởng cơ quan đại diện UBCKNN tại TP.HCM cho biết, năm 2020 sẽ bùng nổ việc phát hành trái phiếu của doanh nghiệp bất động sản, dự kiến tăng 80-90%, đạt khoảng 200.000 tỷ đồng.

Chung quan điểm, TS. Cấn Văn Lực, chuyên gia kinh tế trưởng Ngân hàng BIDV nhận định, thị trường trái phiếu doanh nghiệp bất động sản năm 2020 vẫn tăng trưởng tốt theo xu thế linh hoạt và đa dạng hóa nguồn vốn. Mức tăng ít nhất là 10-15% theo mức chung của toàn thị trường.

Cũng theo TS Lực, thị trường trái phiếu bất động sản phát triển nhanh, mặt tích cực sẽ làm tăng quy mô, tăng tính hấp dẫn của thị trường và đặc biệt là vai trò kênh dẫn vốn có nhiều ưu việt cho doanh nghiệp bất động sản. Tuy nhiên, mặt tiêu cực là dẫn đến tình trạng cạnh tranh lãi suất, chất lượng trái phiếu doanh nghiệp không đồng đều, đẩy rủi ro về phía người mua phải tự thẩm định, đánh giá.

Dự báo, trái phiếu bất động sản thời gian tới sẽ vẫn “nở rộ” vì lãi suất hấp dẫn, kỳ trả lãi ngắn và nhu cầu phát hành cao. Tuy nhiên, lợi nhuận luôn đi kèm với rủi ro nên các chuyên gia kinh tế cũng như các nhà phân tích, khuyến cáo cần sự tăng cường giám sát từ các cơ quan quản lý để đảm bảo sự phát triển bền vững của thị trường này.

Đơn vị tư vấn dự án Bất Động Sản Mường Thanh – Chúng tôi luôn cập nhật những thông tin mới nhất với khách hàng , hy vọng hữu ích cho khách hàng trong quá trình nghiên cứu dự án khu đô thị Thanh Hà Cienco 5 . Nếu cần những thông tin chi tiết hơn hay có những thắc mắc gì về dự án Hãy liên hệ Hotline :0985360690 để được hỗ trợ nhanh nhất. Trân trọng.